Investitorul român spune despre sine că este „conservator”, însă rareori practică acest „conservatorism”, care înseamnă, într-o traducere simplă, să-și păzească economiile de riscul devalorizării.

Cum se definește profilul de risc al unui investitor din perspectiva perioadei investiției? Care sunt cei mai mari dușmani ai unui investitor? Dar calitățile care îi pot aduce randamente foarte bune? Ce ar trebui să facă o familie care are un venit net de 2.000 de euro pe lună pentru a-și pune la adăpost economiile? Care sunt percepțiile false legate de investiții? Care este cel mai bun remediu împotriva riscurilor, indiferent de investiții?

Iată câteva răspunsuri în interviul acordat platformei Republica de către CEO-ul BRD Asset Management. Mihai Purcărea ne dezvăluie și cum arată portofoliul său personal de investiții. Graficele inserate în acest interviu sunt propuse spre studiu de Mihai Purcărea.

Mulțumesc pentru timpul dumneavoastră. O primă întrebare e venită de la cititorii noștri. Cum îmi definesc profilul de risc înainte de a mă apuca să investesc?

În primul rând, trebuie să înțeleg ce este riscul, pentru că sună așa, simplu – risc= cu nu vreau să pierd. Aș întreba suplimentar ce nu vreau să pierd? Nu vreau să pierd un leu? Am pus 100 de lei în investiții și nu vreau să pierd un leu din acea sută de lei? Sau nu vreau să pierd puterea de cumpărare, pentru că tot vorbim de inflație, în ultimele luni? Sunt lucruri un pic diferite. Tot risc înseamnă ambele și se combat diferit.

Detaliați. Unii văd riscul numai atunci când se gândesc că vor să cumpere acțiuni, de exemplu.

Degeaba am 100 de lei și am să am 1.000 de lei peste 10 ani, pentru că am economisit acea mie, dacă nu pot să cumpăr nici măcar ce aș cumpăra astăzi cu 50 de lei. Contează puterea de cumpărare. Ne aducem aminte de acea bancnotă de 10.000 de lei de după anii ‘90. Cu alte cuvinte, nu contează ce scrie pe bancnotă, contează ce poți să faci cu respectiva bancnotă. Aici este riscul adevărat, să-mi pierd puterea de cumpărare.

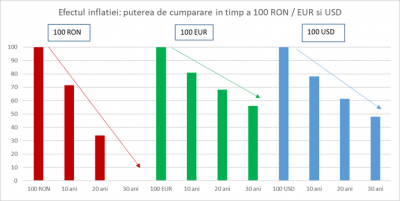

*Efectul inflatiei pe perioade de 10, 20 si 30 ani la 31 mai 2022 / clic pe imagine pentru a mări

Pentru a combate acest risc, pentru a defini un profil de risc, trebuie în primul rând să înțelegem riscul. Trebuie să ne dăm seama pentru ce economisim, ce vrem să facem cu banii respectivi. De ce e important asta? Pentru că asta îmi dă un orizont de timp.

Dați-ne un exemplu concret.

Dacă vreau să economisesc pentru următoarea vacanță în Grecia, la anul sau peste un timp mai scurt, atunci nu-mi permit volatilitate, nu-mi permit fluctuații. Pun câte 500 de lei în fiecare lună și până la anul, am bani în cont. Însă dacă eu vreau să-i strâng pentru copii, pensie, pentru zile negre, pe termen lung, atunci riscul nu se mai măsoară în certitudinea că voi avea banii acolo. Provocarea este să păstrez sau să-mi cresc puterea de cumpărare. Ce este cel mai sigur pe termen scurt? Depozitul bancar, dacă vreau să plec în vacanță în Grecia. Dar pe termen lung, acesta este este cam cel mai riscant lucru pe care pot să-l fac, să adun în conturi de economii.

Nu vorbim despre scenariul din prezent, cu 14% inflație anuală, ci despre anii cu inflație normală, de 2-3-4%. Din cauza inflației, s-ar putea ca banii acumulați pe termen lung să valoreze jumătate ca putere de cumpărare. Contează foarte mult să-mi definesc scopul pentru care economisesc și investesc. În funcție de scop, pot să-mi definesc ulterior și riscul. Pe termen lung, vreau să-mi păstrez puterea de cumpărare, riscul să o pierd este mare dacă blochez banii. Dacă planul este să am bani pentru pensie sau copii, fluctuațiile de moment nu mă interesează. Investesc în acțiuni, care cresc în timp, își păstrează valoarea în timp. Investesc de fapt în business. Pentru că dacă am inflație, o afacere o va da mai departe către consumator. Să spunem că fac pâine. Dacă cumpăr grâu mai scump, o să vând și eu pâinea mai scump, poate nu imediat, dar la un moment dat, pentru a acoperi costurile și a avea profit, pentru a-mi păstra puterea de cumpărare.

Concluzii: dacă investesc cu un scop pe termen lung, investesc în business-uri. Dacă vreau pe termen scurt, economisesc și plasez banii în depozit bancar, care e sfânt.

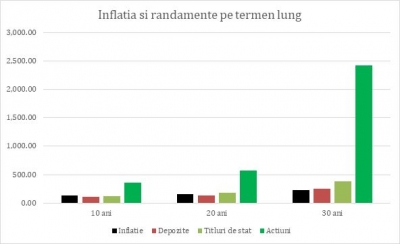

clic pe imagine pentru a mări / * Exemplu pe piata din US:

– în utlimii 10 ani, un investitor a pierdut putere de cumpărare atât dacă plasa în depozite, cât și în titluri de stat, iar în ultimii 20 ani, pierdea putere de cumpărare plasând în depozite și doar reușea să își mențină puterea de cumpărare, plasând în titluri de stat. Investițiile în acțiuni, deși riscante și volatile pe termen scurt, sunt printre cele mai bune metode de a prezerva și spori valoarea pe termen lung.

Dar să spunem că sunt un un om obișnuit, care abia se familiarizează cu ideea de investiții. Ce aleg? Depozite bancare? Acțiuni? Fonduri? Și mai important: de unde-mi iau informațiile?

Cel mai bine să încerc ca, la nivel teoretic, să încep să mă informez. Există surse de informații bune, dar hai să fim sinceri cu noi, toți știm că trebuie să facem 30 de minute de mișcare pe zi. Toți știm că nu trebuie să mâncăm sare, zahăr și grăsimi în exces. Câți dintre noi facem asta? Informația e bună, dar e doar un prim pas mic. De multe ori, practica lipsește. Degeaba citesc eu toate cărțile despre investiții din lume, dacă nu și încerc, pentru că am ajuns să știu la nivel teoretic. Numai după aceea, după ce încerc practic, văd că nu mă simt bine sau că nu mi se potrivește.

Cât de mult contează comportamentul unui investitor?

Și în investiții, factorul comportamental de multe ori este 80-90% din succes. Iar acesta este un criteriu și când vreau să definesc profilul de risc. Depinde cum mă simt investind într-un business sau într-o bancă, în depozit sau în bursă. Unii oameni sunt antreprenori și își asumă riscuri și au succes, alții nu vor, nu e pentru ei.

Ne lipsește educația financiară, cum spun toți și cum relevă și studiile?

Cred că ne lipește foarte mult experiența financiară. Aș spune că suntem destul de educați, dar experiența e problema cea mare. De ce? Dacă ne uităm la colegii noștri din Europa de Vest, tații, bunicii lor au cumpărat titluri la fonduri de investiții în urmă cu 50- 100 de ani. La noi, acum jumătate de secol, nu exista decât carnetul de CEC. Cred că dacă vrei să te înțelegi cu adevărat bine, să-ți definești un profil de risc, e bine să încerci. Ai posibilitatea să încerci cu sume mici. Încearcă: pui 500 de lei într-un fond de acțiuni, 500 într-un fond de obligațiuni, încerci să înțelegi, dar cu practică, pentru că nu te costă mare lucru să faci asta.

Care sunt cei mai mari dușmani ai investitorului?

Emoțiile sunt dușmanii principali. Economia merge mai departe și are propriul drum, propriul ciclu. Cel mai mare dușman este propria emoție. De ce? De cele mai multe ori și din păcate, ne comportăm exact invers decât ar trebui. Toți, rațional, știm că trebuie să cumpărăm jos și să vindem sus. Este un principiu fundamental al negoțului din toate timpurile. Din păcate, de multe ori, începe un activ să crească, poate să fie acțiune, poate să fie imobiliar (dacă ne gândim la 2007, 2008). Poate să fie criptomonedă, poate să fie orice începe să crească. Pe măsură ce crește respectivul activ, începe să atragă cât mai mulți investitori care nu fac altceva decât să cumpere pentru că au văzut o performanță bună în trecut. Dar performanța aceea înseamnă că prețul tot a crescut, astfel încât ei cumpără din ce în ce mai scump, lucru care nu este neapărat rațional. Dacă ceva s-a scumpit, n-ar trebui să-l cumpăr. Ar fi trebuit să cumpăr când era ieftin, nu?

Și invers? Cum se întâmplă?

Se întâmplă la fel, când piața începe să scadă. Majoritatea vinde când piața scade. De ce? Rațional ar fi ca atunci când ceva se ieftinește, să cumpărăm. Aoleu, a scăzut, hai să vând repede până nu mai scade – asta își spun mulți. Principalul inamic este este chiar emoția. Pe de o parte, e lăcomia. Cumpăr ceva care s-a scumpit, pentru că am acel sentiment de missing out, cum spun americanii, frica de a nu rămâne pe afară.

Și când scade, fac exact invers. Când piața se corectează, ajung de multe ori să vând. De ce? De teamă. Pentru că altfel, dacă astăzi cumpăr o acțiune și mâine este mai ieftină și nu s-a schimbat nimic fundamental la compania respectivă decât prețul, eu ar trebui rațional să mai cumpăr. Dar de multe ori, ne speriem. Astfel încât emoțiile sunt – de departe – cel mai mare inamic.

Să luăm o familie medie din România, cu un venit total mediu de 2.000 de euro/ lună. Care ar fi avantajele dacă ar aloca sume spre fonduri de investiții?

Presupunem că ești în faza în care ai decis că vrei să investești pe termen lung și că ai înțeles că acțiunile îți protejează cel mai bine puterea de cumpărare. Ce poți să faci? Ai două alternative. O alternativă este să te duci la Bursa de Valori București și să începi să cumperi diverse acțiuni. Trebuie să-ți faci un portofoliu. Asta înseamnă să ai o diversificare, să ai un număr de 10, 12, 15 acțiuni în portofoliu, să le urmărești, să încasezi dividende și așa mai departe. E poate un pic complicat pentru o parte semnificativă dintre noi. Varianta a doua ar fi să cumperi un portofoliu gata făcut. Și atunci te duci și cumperi un fond de investiții, care nu e altceva decât un portofoliu deja creat. Nu mai ai bătaia de cap să deschizi tu conturi la broker, să cumperi fiecare acțiune în parte, să o vinzi, să încasezi dividende, să reinvestești. Dacă ar trebui să sintetizez într-un singur cuvânt avantajele investiției într-un fond, aș spune simplitate. Acesta este, de departe, cel mai mare avantaj. Poate acesta este și motivul pentru care fondurile au ajuns principalul instrument de economisire – investire în economiile vestice.

Unde suntem din acest punct de vedere și unde ar trebui să ajungem?

Suntem ca procent din PIB sub doi la sută, investiții în fonduri de investiții. Media europeană este peste sută la sută. Deci avem încă cale lungă și progresul se face, dar relativ încet, pentru că, spuneam, problema principală pe care o avem este cea legată de emoții. Ne e teamă de necunoscut, ne este frică să încercăm ceva nou. Fondurile pot să ajute foarte mult, pentru că sumele în general pentru investiții sunt foarte mici, o sută de lei, cincizeci de lei, două sute de lei, sunt foarte, foarte mici sumele minime.

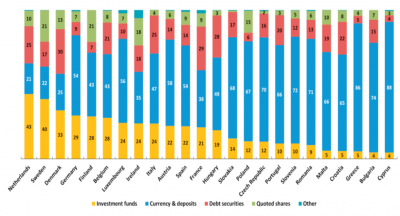

* în graficul alăturat putem vedea repartizarea investițiilor financiare ale gospodăriilor în Uniunea Europeană. Putem observa cu usurință o diferență majoră între economiile dezvoltate, cu îndelungată experiență financiară și economiile din Europa de Est. Dacă primele investesc sume consistente în fonduri de investiții, acțiuni și obligațiuni, în estul Europei majoritatea resurselor sunt în depozite bancare. Lipsa experienței își spune cuvântul. // (apasă pe grafic pentru a-l vedea la dimensiune mărită)

Percepția generală este că trebuie să ai mulți bani ca să investești în fonduri și că e multă birocrație. În al treilea rând, că evoluțiile sunt greu de monitorizat. E adevărat?

Când aud de fonduri de investiții, oamenii cred că sunt destinate oamenilor bogați. Fals, investițiile pot fi făcute cu sume minime foarte mici, așa cum spuneam mai devreme. Iar fondurile de investiții, istoric, au plecat cu scopul de a-i ajuta pe clienții mici și medii. Chiar primul fond, fondat după 1700, se numea „Unitatea creează putere” și a fost creat tocmai pentru a putea da posibilitatea micilor investitori să facă investiții diversificate, precum făceau cei foarte mari. Dacă erai un investitor mic sau mediu era destul de dificil să pui banii la treabă într-un mod eficient, adică să faci diversificare, să investești în mai multe produse, să le urmărești. Atunci, conceptul de fond de investiții, de fond mutual, a fost creat tocmai pentru a ajuta clienții mici și medii, pentru a le facilita accesul la investiții.

Despre birocrație – este, dimpotrivă, cel mai simplu lucru pe care îl poți faci. La fel de simplu ca un depozit bancar, te aduci la bancă sau în aplicația online, ai dat cumpărare și cam atât. Se semnează niște documente sau se pun niște bife. Simplitate este unul dintre principalele atuuri ale unui fond de investiții. În loc să-mi fac un portofoliu, să cumpăr cinci, zece, cincisprezece acțiuni, să diversific, să monitorizez, am luat un fond și portofoliul e deja făcut.

Despre suma minimă de investit? De multe ori, cu sume de la o sută de lei în sus, cam toate fondurile pot fi achiziționate. Deci accesul e facil, nu trebuie să dispunem de sume mari.

Vorbeați mai devreme despre obiceiul de a mânca sănătos și despre obiceiul de a face mișcare. Ar trebui să devină și investițiile în fonduri un obicei de urmat?

Ideal da, pentru că de multe ori lăsăm lăsăm lucrurile pe mai târziu, precum lăsăm starea fizică, mișcarea sau mâncarea sănătoasă. Mă apuc de mâine. Știți despre acele rezoluții de Anul Nou, că-mi fac abonament la sală, că mănânc sănătos, că fac mișcare. La fel și aici, în cazul investițiilor, ar fi bine să nu mai amânăm pe mâine, pentru că la un moment dat, ajungem la o anumită vârstă, am câștigat bani de-a lungul vieții, dar nu am reușit să economisesc și să investesc. E bine să căpătăm acest obicei bun, să investim, banii să creeze valoare în timp. Poate cel mai bine ar fi să automatizez lucrurile, pentru a nu mai sta în decizia mea – automat, lunar, din contul meu de venit curent, alocăm o sumă care merge prin debitare directă spre un fond de investiții.

Revenim la exemplul cu familia care are un venit de 2.000 de euro net pe lună. Ar putea aloca investițiilor 10%, adică în jur de 200 de euro. Dar să nu lăsăm acest lucru ultimul în topul priorităților, ci să fie la început. Până la urmă, pentru cine economisim, investim? Pentru noi. Dacă noi suntem importanți, atunci să ne asigurăm că vom avea o viață decentă în viitor. Decidem procentul, suma, automatizăm, în ziua de salariu pleacă automat banii în fondul de investiții.

Când ar fi cea mai bună perioadă să învățăm despre investiții?

Cred că momentul în care un copil învață să citească e și cel mai potrivit să înceapă să învețe valoarea banilor. Mai târziu intervine teama de necunoscut. E bine să învețe pe tot parcursul școlar, în gimnaziu, liceu și apoi în studenție, astfel încât, atunci când încasează primul salariu, deja să aibă obiceiul de a economisi și investi. Nu mai târziu, nu mâine, de la primul salariu. Cât? 50-100 de lei. Obiceiul este la început mai important decât suma în sine. În licee deja putem să căpătăm experiență. Putem să ne jucăm cu niște simulatoare, putem să participăm la tot felul de jocuri la clasă, în care să simulăm o economie sau o investiție. Lucrurile acestea se pot face relativ simplu, pentru a căpăta experiență.

Ce lipsește României ca să crească procentul din PIB în fonduri de investiții?

Aici este un impediment și nivelul de economii raportat la celelalte societăți dezvoltate. Dar pe măsură ce țara noastră atinge nivelul de convergență cu alte state, ar trebui să înțelegem și nevoia de diversificare și de investiții în fonduri. Cred că experiența practică, de asemenea, ne lipsește, de aceea eu le spun tuturor: încercați, nu aveți ce pierde. Pentru a-i încuraja pe toți să cumpere fonduri.

Cum arată portretul investitorului român?

Dacă ar fi mai degrabă să încerc să fac așa o medie, cred că investitorii români gândesc pe termen destul de scurt. Nu aș spune că îi preocupă numai ziua de mâine, dar nu gândesc pe termen lung. Vorbeam la început, cred că trebuie să învățăm cât de mult contează păstrarea puterii de cumpărare. Odată ce clienții capătă experiență, interesul lor se mută pe termen mediu și lung. Nu mă interesează decât investițiile pe 5, 7, 10, 20 de ani. Văd această schimbare de mindset la mulți dintre clienți, care vine odată cu experiența.

La început, când întreabă de acțiuni, cer detalii – ok, deci cumpăr o firmă. Sunt învățați cu economiile, cu imobiliarele. Dar este absolut normal.

Dar ei, când vin la dumneavoastră, cum se descriu?

Mulți spun despre ei că sunt conservatori. Și îi întreb – ce înseamnă conservator, pentru că dacă sunteți conservator și vreți să investiți pe termen lung, ar trebui să cumpărați acțiuni, pentru că acestea vă păstrează puterea de cumpărare, investițiile în companii. Dacă sunteți conservator pe termen scurt, atunci nu trebuie să investiți în acțiuni, ci mai curând în depozite bancare.

Ce părere aveți despre cei care au făcut credite de nevoi personale și au investit banii în criptomonede?

Eu nu vreau să critic nici pe cei care investesc în cripto, nici pe cei care fac altfel de investiții. Poți să încerci orice, dar ține de educație, să mă uit cu atenție în ce ponderi fac asta. Pentru că dacă vreau să fiu sigur pe termen lung, atunci ok, investesc de exemplu 80% într-un portofoliu de acțiuni, pe care mi-l creez sau într-un fond de investiții. Și pot să spun că 20% îi bag în altceva ce mi se pare mie de viitor. Dar până la urmă, cel mai mult contează să nu faci lucruri nesăbuite. Dacă alegi să cumperi criptomonede cu 2 sau 3 sau 5 la sută din bugetul de investiții, e de înțeles. E vorba aceea românească – să nu pui toate ouăle în același coș. Ieșim pe stradă, vedem companiile listate la bursă, vedem Petrom, Rompetrol, Romgaz – companii solide, care se dezvoltă, cumpără alte companii, angajează, se extind. Cred că cel mai important este ca, în calitate de investitori, să facem tot ce ne stă în putință să evităm riscul suprem, cel de faliment. Iar acest risc există peste tot.

Deci orice investiție comportă riscul de faliment, indiferent de domeniu. Cum îl evităm?

Să le luăm pe rând. Ce înseamnă riscul suprem la depozit? Înseamnă în primul rând deprecierea puterii de cumpărare. Țineți minte că la revoluție, o mașină costa șaptezeci de mii de lei și în anii 1990, 1991, cu acei bani, îți cumpărai cel mult un televizor. Ăsta este riscul suprem la partea de depozite bancare: deprecierea, pierderea puterii de cumpărare.

Care este riscul suprem la titlul de stat? Destul de similar. Pierderea puterii de cumpărare și un risc de volatilitate. Investeai anul trecut în obligațiuni cu 3% randament pe an, pe termen de 10 ani, iar anul acesta, inflația este de 14%. Acum acel tip de obligațiuni are 9% dobândă. Ai pierdut 6% pe an pentru următorii nouă ani.

Iar la acțiuni care este riscul?

Am cumpărat firma X listată și a dat faliment. De exemplu Kodak. Cum scap de aceste riscuri, cum le minimalizez? Diversific portofoliul de investiții. Investesc și în acțiuni, țin bani și într-un depozit bancar – dacă vine vreo recesiune, bursele sunt pe scădere și eu am nevoie de bani pe termen scurt? Apelez la depozit. Și poate, de ce nu, un procent mic aloc și criptomonedelor, sau altor investiții despre care cred că vor avea un randament bun în viitor.

Ce avantaje și dezavantaje are investiția în imobiliare?

Activele imobiliare își păstrează destul de bine valoarea în timp, pentru că chiar dacă valoarea scade de la 100.000 la 70.000, de multe ori, cu acei 70.000 poți să cumperi bunuri și servicii similare. Adică puterea de cumpărare așa rămâne. Doar că investiția mai ridică și probleme – unu, e greu să ai diversificare dacă ai un singur activ, într-un singur loc din București, Cluj sau Sibiu și dacă se întâmplă ceva – și se poate întâmpla orice – atunci ai un risc foarte mare. Doi – chiriașii, pentru că trebuie să-i găsești, să fie profilele pe care le cauți. Trei – lipsa de lichiditate într-un anumit moment, pentru că dacă ai nevoie de bani, durează să găsești cumpărătorul, poți vinde într-un moment nepotrivit.

Mă întreabă clienții în ce investesc și le răspund că pentru mine contează foarte mult lichiditatea, accesul la bani. Dacă ai nevoie urgentă sau neprevăzută, să ai acces la fonduri.

Cum arată portofoliul dumneavoastră? E o întrebare care vi se adresează des, bănuiesc.

În primul rând, eu nu am depozite bancare și nu am avut niciodată, pentru că am vrut investiții pe termen lung și depozitele nu mă ajută în acest sens. Am încercat orice, cu sume mici – acțiuni, obligațiuni, chiar și cripto, derivate, pentru a învăța, pentru a înțelege. Mi se pare nepotrivit, chiar și din partea unor colegi din industrie, să critice anumite tipuri de investiții, fără a încerca să le înțeleagă. Mi se pare că nu am dreptate să critic un investitor în imobiliare, derivate sau cripto, fără să fi încercat să înțeleg, pentru a avea o opinie venită din experiență.

Ce fac eu este constant, economisesc lunar, imediat ce intră salariul, cumpăr la un fond de acțiuni, de la nașterea primului copil. Investesc la un fond, dar investesc și în acțiuni individuale, pentru că asta este natura meseriei. Dar lucrez după niște reguli foarte stricte. Rar – spre niciodată – aloc mai mult de 5% din portofoliu în acțiunile unei singure companii. Diversificarea este primul lucru pe care l-am învățat. Ai nevoie, conform statisticilor, de minimum 12 companii ca să ai un portofoliu optim, din punct de vedere al diversificării. În cazul meu, din totalul de investiții, 60% înseamnă fonduri, 40% investiții individuale în acțiuni și nicio companie nu reprezintă mai mult de 5% din valoarea totală a portofoliului.

Dacă acțiunile cad, eu atunci cumpăr, dacă acțiunile cresc, atunci vând. Anul trecut, piața a crescut cu 36%, te bucuri, marchezi profitul și te pregătești să reinvestești. Statistic, acțiunile nu au cum să aducă mai mult de 10-15% pe an.

Dacă acțiunile cresc mai mult de atât, atunci înseamnă că ponderea lor a crescut în portofoliu și atunci rebalansez. De obicei, mai investesc în aur, mărfuri și altele, ca măsură de protecție împotriva inflației.

O dată la trei – șase luni, mă uit la portofoliu și dacă s-a debalansat, îl rebalansez, îl readuc în structura definită inițial.

La final, un sfat pentru investitori, dacă se hotărăsc să cumpere unități sau titluri ale unui fond.

Investiți constant, cu frecvență la fiecare salariu, atunci când vă intră banii. Investiți, nu lăsați banii să doarmă. Banii care dorm se pierd. Definiți-vă orizontul de timp, pentru a înțelege riscul și pentru a decide cum arată portofoliul.